AMD二季度AI收入翻倍,MI300年度销售额预期上调,盘后涨幅达9%财报见闻

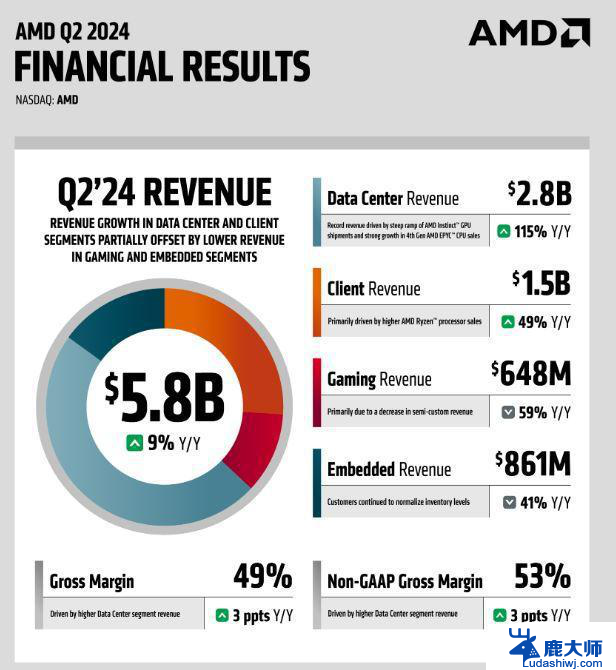

由于AMD的二季度营收和盈利均小幅超过预期,数据中心的AI收入同比翻倍并连续两个季度创新高,对三季度的营收指引区间中点为67亿美元,也高于市场预期的66.2亿美元,令其股价盘后涨5%,带动竞争对手英伟达的盘后股价也从跌3%变为转涨约3%。

在美东下午5点的财报电话会上,AMD管理层将数据中心GPU在2024年的销售额预期从40亿美元上调至45亿美元,并称微软对MI300芯片的使用量增加,意图驳斥微软对MI300砍单的市场传闻,令AMD盘后涨幅迅速扩大至9%,英伟达保持盘后涨3%。

1)主要财务数据

2)前景展望

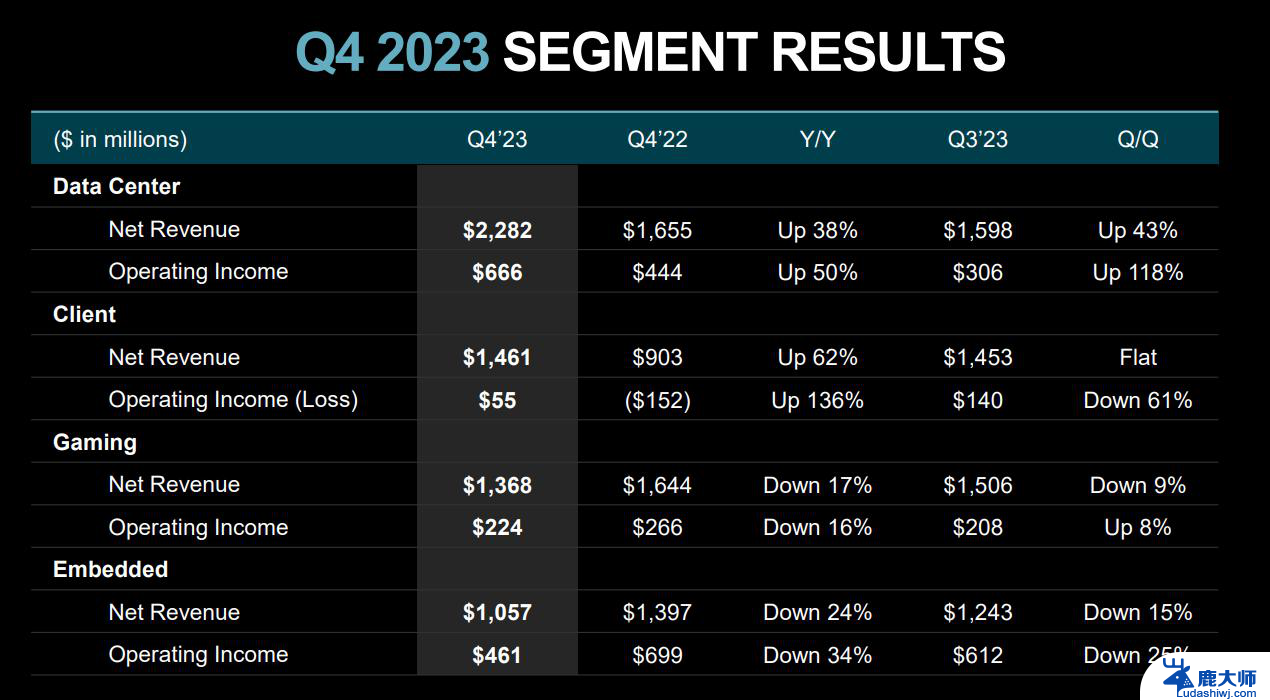

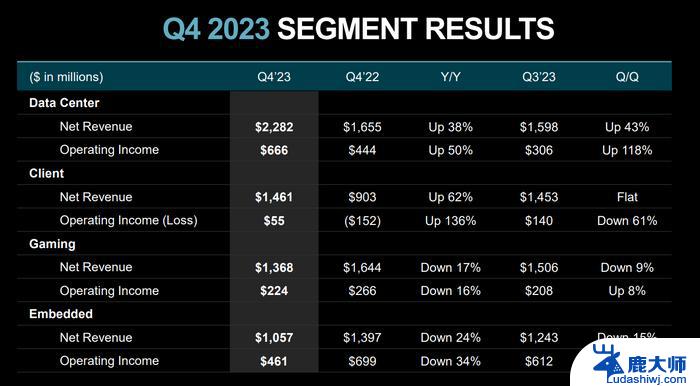

3)细分业务数据

AMD二季报亮点:数据中心AI收入同比翻倍增长,增速超过上季,对未来也贡献突出AMD财报还称,二季度调整后运营利润率22%,基本符合分析师预期的21.8%。二季度资本开支1.54亿美元,高于分析师预期的1.271亿美元。二季度研发开支15.8亿美元,符合市场预期。

在季度总营收方面,同比增长9%较去年二季度的增长18.2%显著收窄,而非GAAP毛利率较上季度的52%继续扩张,非GAAP调整后每股收益也持续高于上季度的0.62美元。

最重要的是,数据中心营业额连续两个季度创历史新高,较去年同期翻倍的增幅比一季度的同比大涨80%更强劲,也比上季度的环比增长2%明显提速。

AMD管理层在财报声明中强调了AI对当前和未来增长的突出贡献。公司董事长兼CEO苏姿丰博士在财报声明中称,受创纪录的数据中心收入推动,二季度实现了强劲的营收和盈利增长:

CFO Jean Hu也称,二季度营收高于公司指引区间的中点,得益于数据中心和客户端部门的强劲增长。在稳健盈利增长的同时毛利率也持续扩张,“增加了战略AI投资,为未来增长奠定基础。”

而AMD称承诺每年都会推出新款AI处理器/芯片,是在追赶英伟达的脚步,英伟达此前已将新品发布时间表从每两年一次提前至每年一次。

财报特色:数据中心AI收入提速增长,PC芯片收入稳健增长,游戏和嵌入式继续不佳AMD表示,二季度最重要的数据中心AI收入同比翻倍增长,得益于Instinct GPU出货量的大幅增长和第四代 EPYC CPU销售的强劲增长。收入的环比增长得益于Instinct GPU出货量的强劲增长。

同时,包括PC个人电脑芯片销售的客户端部门收入增长主要得益于Ryzen处理器的销售。而游戏部门收入同比砍半是由于半定制收入下降,嵌入式部门收入下降是因为客户继续去库存。

财报前市场对二季度的游戏收入预期为同比骤降超58%至6.55亿美元,对嵌入式事业部的收入预计为同比下滑近42%至8.5亿美元,可见二季度AMD游戏收入低于预期,嵌入式收入高于预期。

而在一季度时,其游戏收入已同比骤降48%、环比下降33%至9.22亿美元,主要原因是半定制业务收入减少与Radeon GPU销售下降。嵌入式事业部的收入同比降46%、环比降20%至8.46亿美元,主要由于客户继续调整库存水平。

也就是说,二季度AMD在数据中心和PC客户端的芯片销售确实继续大幅同比增长,而游戏和嵌入式收入继续同比大幅回落。不过,一季度时客户端收入曾同比激增85%至14亿美元,高于二季度的同比增幅,但当时的该领域收入环比下降6%,不如二季度的环比增长9%。

今年AMD股价累跌并严重跑输大盘和芯片股指,但有分析师看好各业务线潜力财报公布前,AMD周二最深跌4%后收跌0.9%,逼近1月4日以来的近七个月最低,突显市场谨慎情绪。今年以来该股累跌近7%,显著跑输标普500指数大盘和纳指的累涨约14%,以及费城半导体指数的累涨18%。

不过,在CPU领域已经被AMD严重打击到的竞争对手英特尔今年累跌近40%,比AMD更为惨烈,而凭借GPU硬件和相关软件服务成为“AI宠儿”的英伟达今年股价翻倍至累涨114%。

自7月10日以来,AMD从四个月高位累跌25%,成为标普500指数中表现最差的股票之一。但华尔街的主流评级仍为“买入”,平均目标价超过190美元,代表还有约40%的涨幅空间。

券商Raymond James的分析师Srini Pajjuri对AMD评级为“跑赢大盘/增持”,认为AMD第二季度的MI300 AI加速器产品收入或达9亿美元,该领域的全年销售指引也会“再上调几亿美元”,目前AMD预计MI 300将为2024年带来增量收入超过40亿美元。

该分析师称,个人电脑PC市场看起来比较稳定,服务器(CPU)市场显示出复苏迹象,游戏市场应该在下半年从低迷水平反弹,但汽车/工业集成电路的供应商暗示,赛灵思(Xilinx)嵌入式市场的复苏可能会更加缓慢。

此前据IDC统计,二季度全球PC出货量同比增长3%,为连续八个季度同比下滑后的第二个季度实现增长。而随着任天堂准备推出下一代游戏机,以及视频游戏公司Take-Two将于明年晚些时候推出备受期待的《侠盗猎车手 VI》,不少机构预计游戏行业将在2024年底和2025年反弹。

为什么重要和应关注什么:AI收入的年度展望能否上调AMD 在三大芯片公司中率先公布二季度财报,英特尔和英伟达将分别于8月1日和8月28日公布财报。投资者将密切关注AMD数据中心部门的销售业绩,来推测企业的人工智能基础设施支出是否继续呈上升趋势,该公司对GPU销售任何相关的指引和管理层评论也因此备受关注。

美国金融服务公司Cantor Fitzgerald的分析师C.J. Muse指出,过去两周AMD跌超20%,主要由于有传闻称微软可能削减对MI300 AI加速器订单,如果本次财报中AMD无法提高对该关键芯片的全年销售额指引,将令股价面临进一步下跌的风险,若指引上调至超过50亿美元会非常有利。

AMD目前最顶级的GPU芯片为Instinct MI300X加速器, 该公司在6月透露,包括微软、Meta、戴尔、惠普企业HPE和联想在内的合作伙伴和客户都已开始采用该芯片。其下一代MI325X将于今年四季度推出,更新的MI350X将于2025年上市,随后在2026年推出MI400。

当前,华尔街主流分析师对AMD的AI收入“多少算是足够好”存在意见分歧。

券商Wedbush认为今年MI300出货量达到60亿美元为最高预期水平。巴克莱认为,即便在供应链传出大量与微软有关的负面消息时,年销售额50亿美元也可以实现。Susquehanna则担心今年英伟达GTC AI开发者大会后,AMD上述加速器遭遇砍单,引发了一定程度的担忧。

华尔街最关心AMD能否有效与英伟达展开竞争这也表明,AMD与英伟达之间GPU争夺战将是市场高度关注的焦点。

Rosenblatt Securities认为,AMD股价今年面临的压力反映出了投资者对其产品能否与英伟达竞争的担忧。毕竟在AI加速器和数据中心GPU方面,英伟达凭借H和更强的B系列芯片占据着绝对领先地位:

AMD在二季报中提到,与行业领导者宣布成立Ultra Accelerator Link推动者小组,该小组将利用AMD Infinity Fabric技术推进基于开放标准的AI网络基础设施系统。

券商Bernstein分析师Stacy Rasgon则称,近期新闻涉及到高带宽内存可能存在的问题,以及AMD公司总裁Victor Peng 计划退休,可能构成两个“不太有利的”因素。但AMD的估值倍数毕竟在最近几周抛售中有所缓和,市盈率约为30倍,更接近该机构的目标水平。

还有分析师在SeekingAlpha上撰文称,目前很难对AMD进行估值。因为AMD能否在数据中心GPU市场上成功与英伟达竞争存在“相当大的不确定性”,对二季度财报最应关注三个数据点:MI300的积压订单、下一代芯片MI325的生产时间表,以及数据中心GPU的客户参与度。

该文章称,一季度AMD的MI300订单积压量仅增长约5亿美元,增速较慢、不尽如人意,令股价在财报后第二日跌近9%,因为“一个季度仅增加5亿美元的积压订单,似乎对AMD维持数据中心GPU的收入增长来说太小了,当前数据中心GPU需求激增理应让AMD更容易赢得客户。”

积压订单并非预计销量,而是“客户就其需求对AMD作出的坚定承诺”,但积压订单增长缓慢可能并非与跟英伟达竞争的困难程度有关,而是受到客户对AI基建的投资考虑等宏观因素影响。如果积压订单增长再度回升,将释放AMD明年维持和增加数据中心GPU销售能力的积极信号。

同时,若AMD数据中心GPU的客户参与度上升且更容易成功转化为实际订单,也代表AMD有能力在未来几个季度与英伟达竞争。一季度财报时其管理层透露,“有100多家企业和AI客户正在积极开发或部署MI300x,高于去年四季度的数十家。”

今年四季度计划推出的MI325,会将GPU内存从192GB的HBM3升级到288GB的HBM3e,其产量提升速度也会决定AMD与英伟达当前一代Hopper GPU和即将推出的Blackwell GPU的竞争地位。有分析认为,MI325在架构上没有重大变化,增产可能会比MI300更容易做到。

本文来自华尔街见闻,欢迎下载APP查看更多